登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:梧桐树下V

摘要:中船双瑞申报创业板IPO。公司主营业务为桥梁安全装备、管路补偿装备以及特种材料制品三大主导产业和高效节能装备、能源储运装备两大新兴产业。公司扣非归母净利润从2021年的0.9237亿元到2024年预计的1.05亿元-1.16亿元,中间略有波动,复合增长率也只有4.40%-7.90%,成长性欠佳,是否符合创业板“成长型创新创业企业”的定位?公司前两大业务3家可比公司2023年、2024年1-6月/前三季度业务欠佳,公司却能逆大势实现业绩增长,合理性存疑。公司实际控制人为中国船舶集团,直接和间接合计控制公司 71.07%的股份。报告期中国船舶集团既是公司第一或第二大客户,又是公司第一大供应商,虽然关联销售、关联采购的比例低于20%,但也一定程度上影响了公司的独立性。与实际控制人及下属企业的关联交易、同业竞争成为审核关注的重点问题。报告期公司销售服务费用和业务经费占销售费用的比例相当高,且2021年销售服务费用明显高于其他年份。现场检查发现:高管银行流水及异常资金往来核查不充分。至现场检查结束前,部分高管仍未配合中介机构向检查组提供核查证据涉及银行流水金额为 716.24 万元。

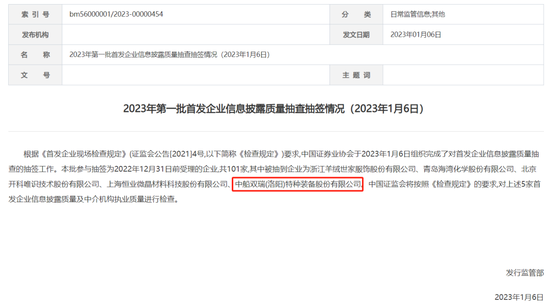

中船双瑞(洛阳)特种装备股份有限公司申报创业板IPO于2022年12月22日获得受理,现已完成两轮问询及审核中心意见落实函的回复。公司本次IPO拟募资6.5374亿元。公司是2023年第一批被抽签抽中接受现场检查的5家企业之一。

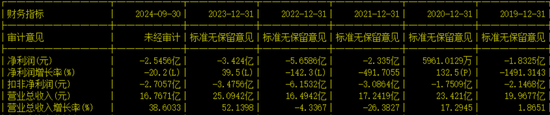

公司前身是洛阳双瑞特种装备有限公司,设立于 2005 年11月,由七二五所(中国船舶重工集团公司第七二五研究所,即洛阳船舶材料研究所)下辖的八室(铸锻钢)、十室(膨胀节及压力容器)、十二室(桥梁支座)组建而成。2012 年,七二五所一室的高压气瓶业务并入公司。2022 年4月,公司整体变更为股份公司。公司目前注册资本3.2亿元,控股股东为洛阳双瑞科技产业控股集团有限公司,实际控制人为中国船舶集团,直接和间接合计控制公司 71.07%的股份。

一、公司坚持“创新驱动”,奈何业绩成长性欠佳,是否符合创业板定位?

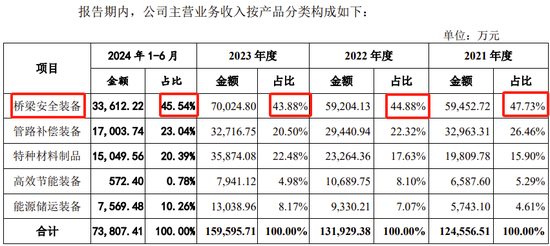

公司主营业务为桥梁安全装备、管路补偿装备以及特种材料制品三大主导产业和高效节能装备、能源储运装备两大新兴产业。桥梁安全装备主要是桥梁支座、管路补偿装备主要是金属波纹管膨胀节、特种材料制品主要是特种材料铸件。

招股书“发行人板块定位情况“”披露:公司“创新驱动”战略。公司建有 1 个国家级企业技术中心和 5 个省级研发平台以及1个博士后科研工作分站,并与高校、科研院所、工程设计院、大型企业等单位构建了产学研用开放合作的科技创新平台。公司自成立之初即带有科研创新的内在基因。

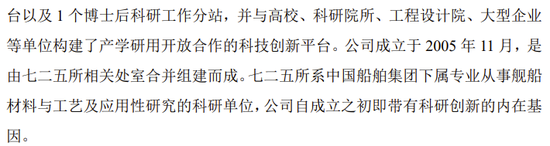

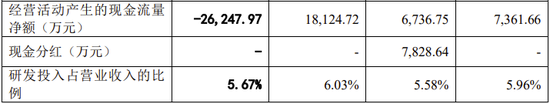

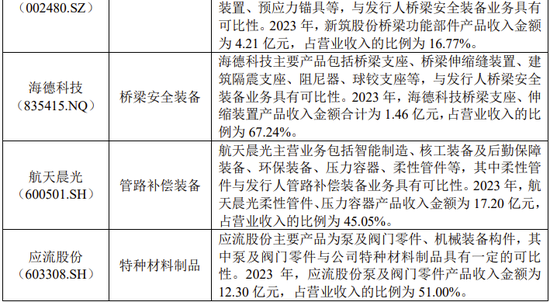

2021年、2022年、2023年,公司实现营业收入分别为12.6178亿元、13.3586亿元、16.1089亿元,持续增长。实现扣非归母净利润分别为0.9237亿元、0.8552亿元、1.0232亿元,略有波动。

公司预计 2024 年全年将实现营业收入16.40-17.85 亿元,同比增长 1.81%-10.81%;预计扣非归母净利润为 1.05-1.16 亿元,同比增长 2.62%-13.37%。

公司扣非归母净利润从2021年的0.9237亿元到2024年的1.05亿元-1.16亿元,复合增长率也只有4.40%-7.90%。

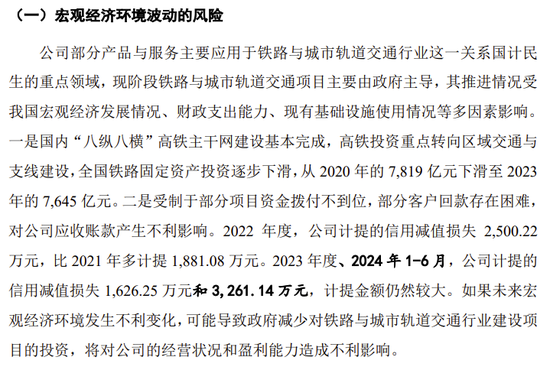

考虑到当前社会总体负债情况及未来大型桥梁、道路建设情况,预计公司成长性仍然不够理想。公司在招股书中也提示了“宏观经济环境波动的风险”:如果未来宏观经济环境发生不利变化,可能导致政府减少对铁路与城市轨道交通行业建设项目的投资,将对公司的经营状况和盈利能力造成不利影响。

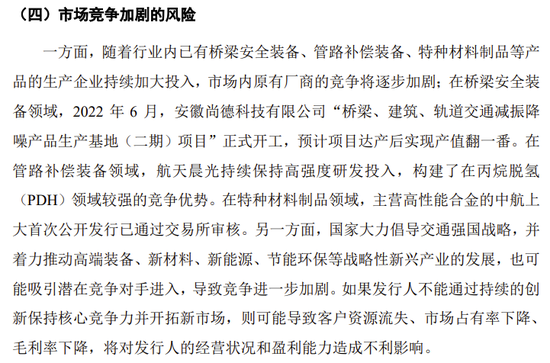

另外,公司竞争对手也在大力扩大产能,市场内原有厂商的竞争将逐步加剧。1、在桥梁安全装备领域,2022 年 6 月,安徽尚德科技有限公司“桥梁、建筑、轨道交通减振降噪产品生产基地(二期)项目”正式开工,预计项目达产后实现产值翻一番。2、在管路补偿装备领域,航天晨光持续保持高强度研发投入,构建了在丙烷脱氢(PDH)领域较强的竞争优势。3、在特种材料制品领域,主营高性能合金的中航上大IPO已通过交易所审核(笔者注:中航上大已于2024年10月16日创业板上市,股票代码:301522)。

公司本次创业板IPO所适用的上市标准为:“最近两年净利润均为正,累计净利润不低于人民币 1 亿元,且最近一年净利润不低于 6,000 万元”。

公司虽然符合上述上市标准,但创业板的定位是主要服务于“成长型创新创业企业”,公司报告期成长性不佳,未来成长性也没有良好预期,这样的公司申报IPO是否符合创业板定位?公司业务比较传统,又分三大主导产业和两大新兴产业,实际上更适合申报主板。奈何公司扣非净利润刚1亿出头,踩线主板最低标准,只好申报净利润标准较低的创业板。

二、桥梁安全装备、管路补偿装备领域3家可比公司2023年、2024年上半年/前三季度业绩均不好,公司能逆大势实现业绩增长,合理性存疑

公司主营业务收入来自5个板块:桥梁安全装备、管路补偿装备、特种材料制品、高效节能装备、能源储运装备。其中,桥梁安全装备为主要业务,2021年、2022年、2023年及2024年1-6月,为公司贡献收入的比例分别为47.73%、44.88%、43.88%及45.54%。公司第二大业务为管路补偿装备,报告期分别贡献公司总营收的26.46%、22.32%、20.50%及23.04%。报告期,桥梁安全装备、管路补偿装备合计贡献营收的比例分别为74.19%、67.20%、64.38%及68.58%。

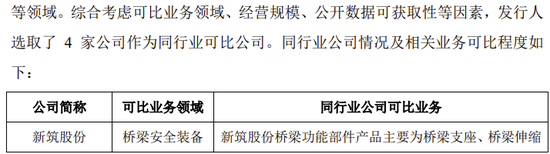

招股书中,公司选取了新筑股份(002480)、海德科技(835415)、航天晨光(600501)、应流股份(603308)等4 家公司作为同行业可比公司。其中新筑股份、海德科技的可比业务领域都是桥梁安全装备。

海德科技是新三板挂牌公司,2022年、2023年、2024年1-6月营业分别只有1.3878亿元、2.1651亿元及0.7351亿元,扣非净利润分别为-3274万元、1187万元及600万元,规模太小,与公司可比价值很低。

新筑股份2023年、2024年1-9月营业收入虽然同比增长,但扣非归母净利润分别为-3.4756亿元、-2.7057亿元。

管路补偿装备业务可比公司航天晨光2023年营业收入为38.1769亿元,同比下降7.9063%,扣非归母净利润为5036万元,同比下降10.91%。2024年1-9月营收为13.0262亿元,同比下降45.83%,扣非归母净利润为-1.7312亿元,同比下降1470.08%。

公司前两大业务桥梁安全装备、管路补偿装备的可比公司3家2023年、2024年上半年/前三季度业绩都不好,为什么发行人2023年、2024年营收、扣非净利润能逆行业大势同比都能增加?合理性存疑。

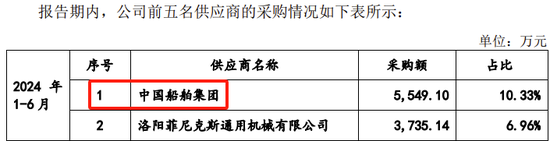

三、实控人为公司第一或第二大客户,又是第一大供应商,对间接控股股东长期租赁18台设备、还有金额较大的转售业务

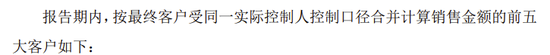

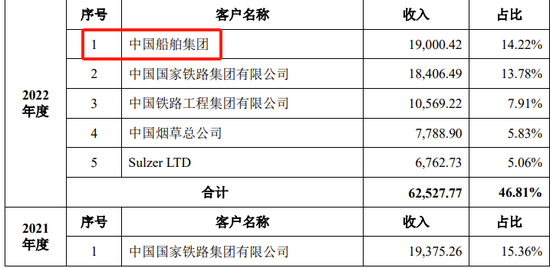

2021年、2022年,公司实际控制人中国船舶集团均为公司第一大客户,分别贡献收入11.53%、14.22%,2023年及2024年1-6月,均为公司第二大客户,分别贡献收入15.75%、14.64%。

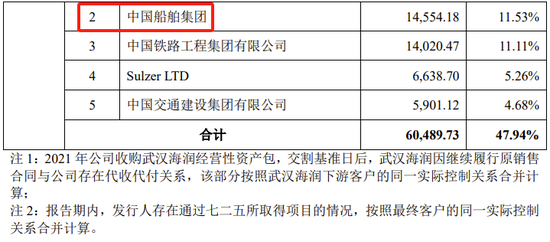

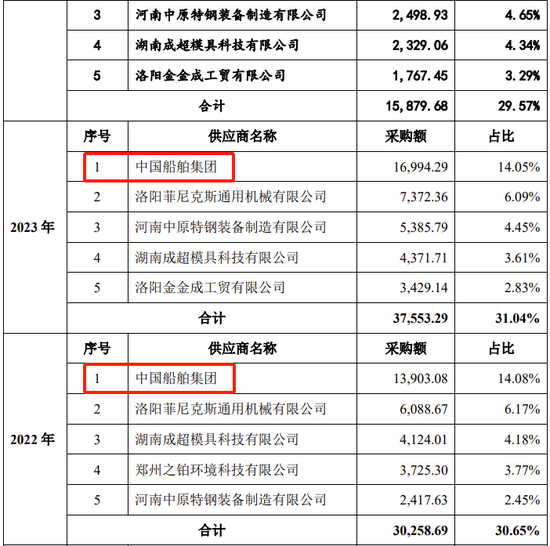

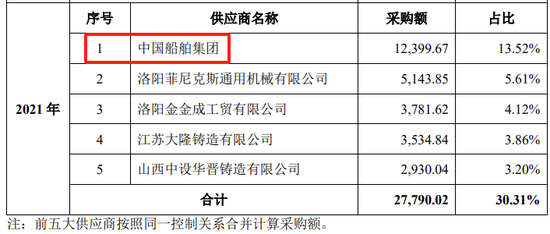

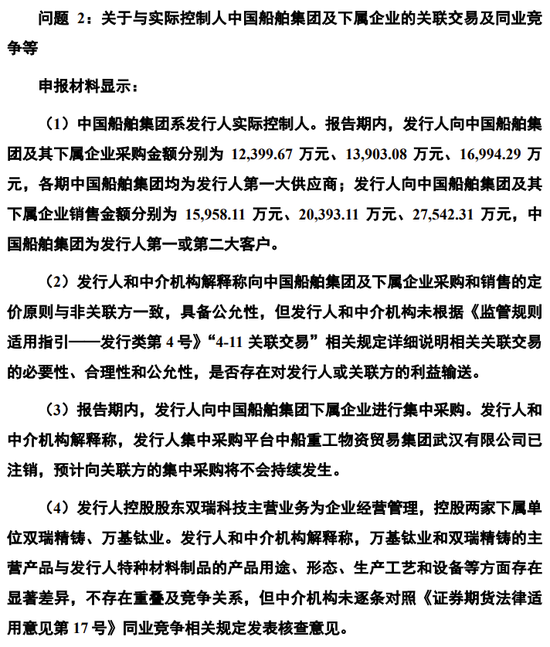

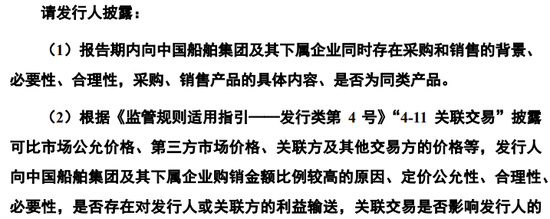

实际控制人中国船舶集团还是公司第一大供应商。2021年、2022年、2023年及2024年1-6月,公司向中国船舶集团采购金额占总采购金额的比例分别为13.52%、14.08%、14.05%及10.33%。

虽然报告期公司对实际控制人的关联销售、关联采购均低于20%这条红线,但实际控制人既是第一、第二大客户,又是公司第一大供应商,自然对公司业务独立性有一定的影响。

向间接控股股东长期租赁18台设备、还有金额较大的转售业务。

双瑞科技持有公司股份54.53%,是公司的控股股东。七二五所持有双瑞科技100%的股权,又直接持有公司0.80%的股份,因此七二五所直接和间接持有公司55.33%的股份,为公司间接控股股东。

截至 2024 年 6 月 30 日,公司存在租赁七二五所 18 台机器设备的情形,主要分布在管路补偿装备、特种材料制品、能源储运装备、桥梁安全装备四个产业。报告期内,按照产品生产是否使用上述租赁设备测算,公司租赁上述租赁设备产生的收入占营业收入的比例分别为 6.70%、9.03%、6.29%和 6.10%。鉴于上述租赁设备需要履行完毕相应的审批手续后方可处置,经公司与主管部门沟通确认,公司短期内无法购买上述 18 台机器设备,公司拟长期租赁相关设备至租赁期满。

报告期内,发行人向七二五所销售金额分别为 12081万元、16906万元、24126万元和 9327万元,呈现上升的趋势。七二五所除自身研发及组装设备使用外,大部分产品转售至其他客户。为进一步增强独立性,发行人将通过七二五所转售的订单转为与客户独立签署订单。鉴于发行人成为客户供应商需要一定周期,如独立承接所需时间较长或存在困难,将对发行人该类业务造成不利影响。

公司与实际控制人及下属企业的关联交易、同业竞争是IPO上会前审核中心意见落实函重点关注的问题。

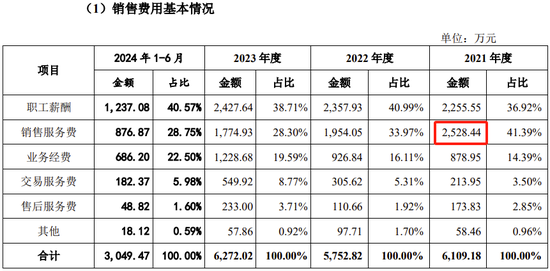

四、“销售服务费+业务经费”占销售费用的比例挺高

2021年、2022年、2023年及2024年1-6月,公司销售服务费、业务经费合计占销售费用的比例分别为55.78%、50.08%、47.89%及51.25%。销售服务费为销售服务商提供市场拓展、信息搜集、产品推广、客户维护、回款催收等服务收取的费用。业务经费主要为办公、差旅、招待、会务等。销售服务费+业务经费占销售费用的比例如此之高,公司经营是创新驱动还是“销售服务费+业务经费”驱动?

大多数企业IPO销售费用中都会列出业务招待费,公司单独列了包含招待费的业务经费,名字好听一些,这算是一个创新!毕竟国有企业业务招待费用会让人有不好的联想。

公司2021年销售服务费2528万元,明显高于2022年的1954万元、2023年的1775万元。

公司解释:在桥梁安全装备产业在市场竞争加剧的情况的下增加了销售推广、回款等方面服务的支出。管路补偿装备产业基于自身过硬的产品实力、结合市场推广服务取得多个大项目,相关的销售服务费增加。

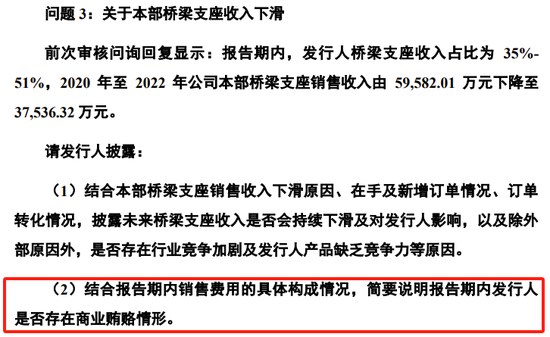

第二轮问询“问题 3:关于本部桥梁支座收入下滑”中,审核中心询问公司:结合报告期内销售费用的具体构成情况,简要说明报告期内发行人是否存在商业贿赂情形。

五、公司是2023年第一批被抽中接受现场检查的企业之一,高管银行流水及异常资金往来核查不充分

2023年1月6日,中国证券业协会组织的2023年第一批IPO企业信息披露质量抽查抽签中,公司成为被抽中的5家企业之一。

首轮问询里的不少事项都提及现场检查发现的问题。

问题11“关于财务规范性等其他财务问题”:(4)经对 2019 年至 2022 年 6 月关键人员流水核查发现,公司存在一名高管贾某向 8 名员工转账 30.66 万元、一名中层员工胡某向 13 名员工转账 114.59万元的情况,公司解释前述两名高管及中层向员工转账资金往来主要为因公和私人借款,但公司有因公备用金借款制度用于满足员工出差用款需求。在检查组进场前,贾某相关资金往来已全部还清,胡某除少量现金还款无法核查外,大部分款项处于未偿还状态。检查组进场后,保荐机构就此进行了补充核查,其中胡某的因公借款在 2023 年 4 月 9 日一天内通过各借款员工银行账户向其银行账户转账完成了集中还款。

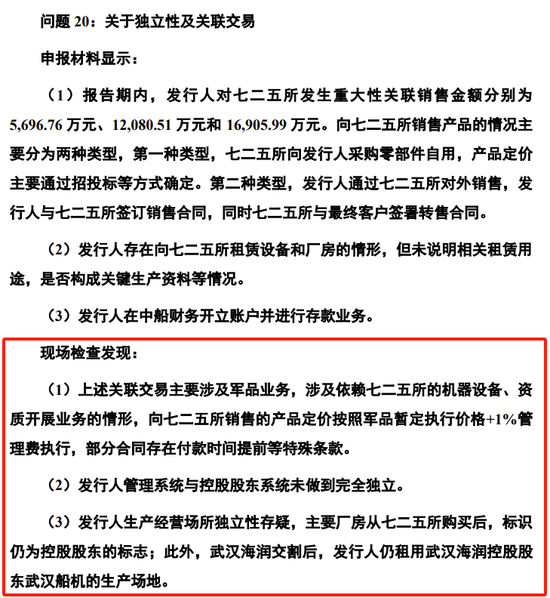

问题20“关于独立性及关联交易”

问题21“关于中介机构的核查程序及执业质量”:

(4)高管银行流水及异常资金往来核查不充分。经检查发现,中介机构未充分检测识别 1 名董事、1 名监事提供账户的完整性,共计 2 个账户未核查;未获取 5 名董事监事、2 名曾任职高管、11 名曾任职董事监事银行账户流水。且公司部分高管存在大额现金存取款、亲属大额资金往来、向关联方购置房产、向个人缴纳大额学费、朋友大额资金拆借等大额资金往来情况。中介机构未针对公司高管银行账户完整性、异常资金往来进行进一步核查程序。截至现场检查结束前,部分高管仍未配合中介机构向检查组提供核查证据涉及银行流水金额为 716.24 万元。