南方财经全媒体记者 吴霜 上海报道

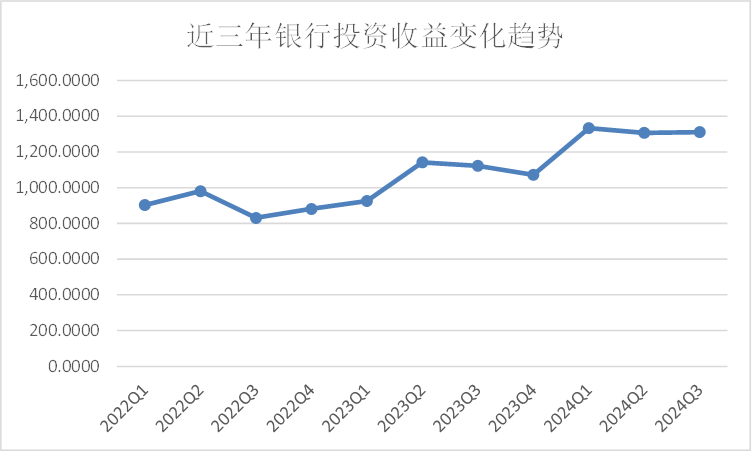

近两年,投资收益成为了银行业绩收益的顶梁柱,近期的披露的银行三季报显示,投资收益的增幅进一步扩大,支撑起了银行的营收表现,但同时,近期债市的波动带来的投资收益的波动也意味着,银行并不能靠着投资高枕无忧。

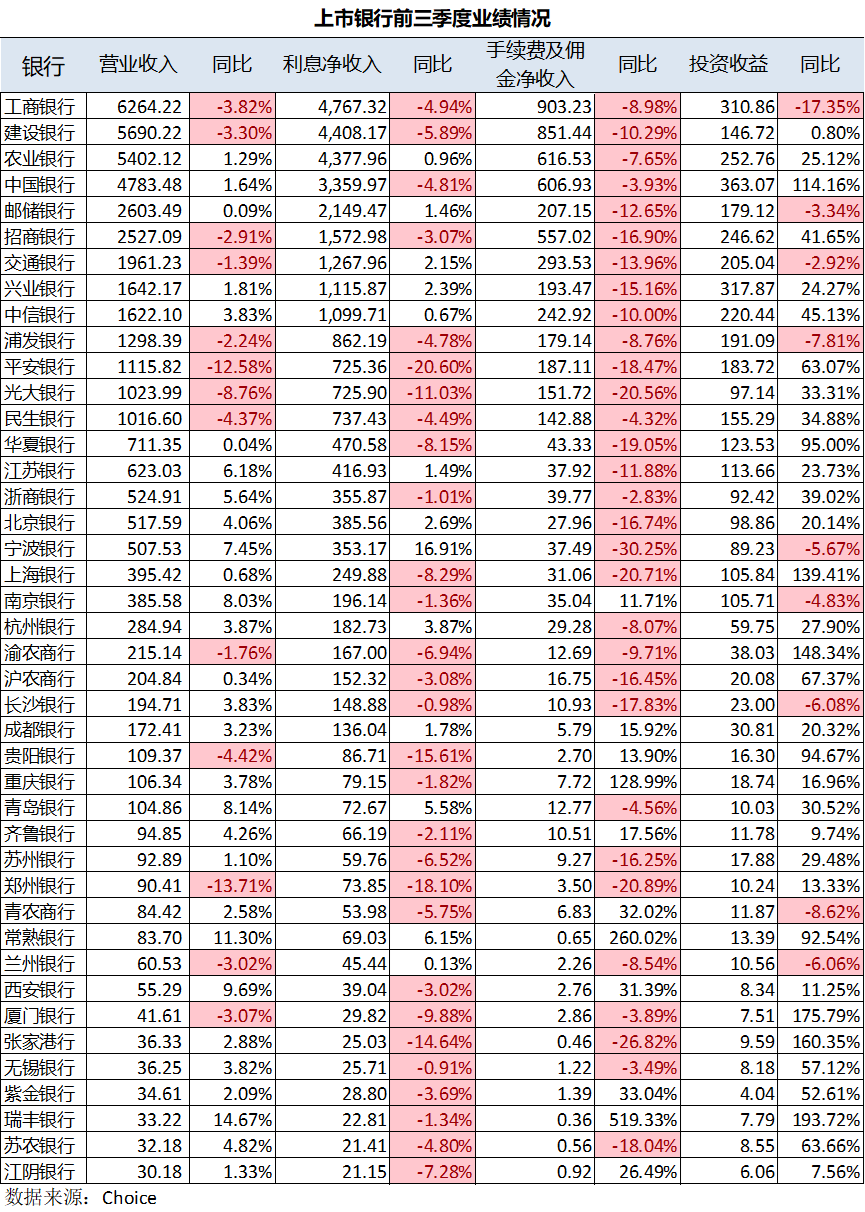

今年三季度,银行的业绩压力持续,投资收益对业绩的支撑力进一步强化。前三季度,A股42家上市银行的总营收为4.28万亿元,同比下降了1.05%。其中,利息净收入和手续费及佣金净收入继续下滑,且降幅扩大。利息净收入共计3.12万亿元,同比下降3.19%,降幅扩大104个BP。手续费及佣金净收入共计,0.55万亿元,同比下降10.75%,降幅扩大534个BP。与之相反,银行的投资净收益实现了大幅增长,总计0.40万亿元,同比上涨23.89%,增幅扩大642个BP。

虽然前三季度的投资收益整体呈现出较大幅度的增长,但分季度来看,今年的前三季度也显示出一定的波动。相较于第一季度1333.80亿元的巅峰状态,二、三季度的投资收益均略有所回落,分别为1306.80亿元和1310.93亿元。

超半数国股行息差下滑,中收全军覆没

从整体的营收情况来看,国有行、股份行由于其高基数效应,营收增幅整体表现弱于城农商行,近半数银行营收负增长。

其中,工商银行、建设银行、交通银行三家国有行营收分别下滑3.82%、3.30%、1.39%。股份行中,平安银行的营收降幅最高,为12.58%,在全部A股上市银行中也仅次于郑州银行13.71%。股份行中降幅较大的还有光大银行,营收下滑8.76%。

城农商行中,渝农商行、贵阳银行、郑州银行、兰州银行、厦门银行营收下滑,降幅多在3%-4%区间。

导致营收下滑的主要原因是,利息净收入以及手续费和佣金净收入的下滑。前三季度,上市银行利息净收入共3.12万亿元,同比下降3.19%。42家银行中,29家利息净收入同比下滑;31家手续费及佣金收入下滑。

息差收入降幅最大的是平安银行,为20.60%。此外,郑州银行、贵阳银行、张家港银行、光大银行的降幅在10%以上。这些银行与上述营收降幅较大的高度重合,由此可见,息差收入是银行营收的基本盘。

息差收入的下滑一方面与存贷利率两端的下滑有关,另一方面也与整体资产规模有关。虽然银行业整体资产规模依旧保持增长态势,但贷款增速却逐渐放缓。

具体来看,前三季度的银行贷款总额为172.70万亿元,同比增长8.16%,而去年的同比增速则为11.32%,2022年为11.45%。分银行来看,多数银行的贷款规模增速也有所放缓。除农业银行外,其他国有行均从前值的10%以上,降至10%以内。

股份行中,贷款增速最快的是浦发银行,为9.01%。平安银行则是唯一一家贷款规模负增长的银行。

城农商中贷款规模增速最快的是成都银行,为22.22%,其次是宁波银行和江苏银行,分别为19.64%和17.02%。不过,上述三家银行的规模增速也均下滑。

手续费及佣金下滑自2022年以后愈发凸显。前三季度,国有行和股份行的中收全军覆没,均同比负增长。其中,光大银行降幅超20%,华夏银行接近20%,为19.05%。包括建设银行、邮储银行、招商银行、交通银行、兴业银行、中信银行、平安银行在内的多家银行降幅在10%以上。

城农商中,此前零售业务较强的多家银行受影响更大。中收降幅最大的是宁波银行,为30.25%,其次是张家港银行,降幅为26.82%。城农商行中,南京银行中收保持了11.71%的增长。部分银行基数较低,但呈现出较大的增幅,重庆银行增长128.99%,常熟银行增长260.02%,瑞丰银行增长519.33%。

投资收益可持续性存疑

近两年,投资收益扛起了拉动银行营收增长的大旗。今年则更甚,在息差和中收两个营收主力同比下降的情况下,通过23.89%的投资收益增幅使得整体营收降幅仅为1.05%。此外,目前的投资收益增长还处于加速区间,今年增幅为23.89%,去年同期则为17.47%。

但是,依靠投资收益来维持营收有其脆弱的另一面。

华泰研究曾指出,9月多项政策密集出台,A股放量上涨,债市收益率快速上行,股债跷跷板效应导致近期债市波动较大,预计后续其他非息收入对银行业绩贡献可能下行。

银行的自营投资主要投向固定收益类品种,投资额度受到大额风险暴露上限约束。此外,还会受到流行性管理需求影响,并考虑资本监管要求。

投资收益受内外部多重因素影响,且不可控。从外部看,受金融市场变化、货币政策、监管政策影响非常大;从内部看,受限于资产负债管理、流动性管理等制约,在投资收益占比已经较高的情况下,难以进一步提升。

中金固收研究显示,9月,银行继续大幅增持债券,共增持13062亿元,对利率债、信用债和存单延续增持,以地方债和存单为主,国债增持力度减弱。具体来看,增持 8723 亿元利率债,其中对国债增持 32 亿元、对地方债增持 9181 亿元、对政金债减持490 亿元。对信用债增持 546 亿元。对同业存单转为大幅增持 3794 亿元。

目前中小银行债券投资比较集中在超长期限债券上,而且投资比例持续上升。对于部分中小型银行来说,业务收入结构不平衡,过分依赖投资收益,会导致银行在债市整体利率波动,或出现流动性问题时,面临两大风险,即利率风险和流动性风险,对于投资收益占比过高的银行更是如此。

比如,张家港银行的息差收入和中收都有较大幅的下滑,但却依靠投资收益160.35%的增幅,将营收拉为正增长。其中,投资收益9.59亿元,息差收入25.03亿元,营业收入36.33亿元,投资收益对营收的贡献率极高。

招联首席研究员董希淼对记者表示,中小银行投资收益占比扩大、加大债券投资是非常无奈的选择,一方面在资产端,贷款难以有效投放。另一方面,信用风险有所上升,资产质量压力比较大。 他建议,中小银行还是要回归主责主业,将债券投资控制在一定比例之内,提高债券交易的合规性。合理把握久期,做好浮盈变现及后续资产配置接续。此外,要加强研判宏观经济走势和金融市场走势,及时对投资策略进行调整优化。